S’expatrié hors de France

S’expatrier est une décision qui ne se limite pas à un simple changement de pays. Elle implique une préparation minutieuse,

tant sur le plan fiscal et juridique que pour son installation personnelle.

Anticiper chaque étape est essentiel pour transformer ce projet en véritable opportunité.

Une préparation rigoureuse, clé d’une transition réussie

L’importance d’anticiper une expatriation

Avant de franchir le pas, il est indispensable d’évaluer les impacts de l’expatriation : fiscalité, couverture sociale, droits de succession,

mais aussi aspects pratiques comme le logement ou la scolarisation des enfants. Une anticipation structurée permet d’éviter les mauvaises

surprises et de sécuriser votre projet à long terme

Analyse fiscale et patrimoniale

Comprendre l’impact de la fiscalité locale et anticiper la gestion des biens.

Organisation administrative et sociale

Couverture santé, retraite, conventions bilatérales, droits sociaux.

Préparation personnelle et familiale

Logement, scolarisation, adaptation culturelle et linguistique.

Un cadre harmonisé mais des spécificités nationales

Expatriation dans l’Union Européenne

S’expatrier dans un pays membre de l’Union Européenne offre une certaine fluidité : liberté de circulation, reconnaissance des diplômes,

accès facilité aux systèmes de santé et de travail. Toutefois, chaque État conserve ses propres règles fiscales et patrimoniales.

Une analyse comparative reste donc indispensable pour optimiser votre installation.

Liberté de circulation et de travail

Mobilité simplifiée, reconnaissance des diplômes et qualifications.

Fiscalité et patrimoine

Différences entre États membres malgré une base commune européenne.

Accès aux services publics

anté, éducation et protection sociale avec continuité des droits.

Opportunités élargies, contraintes renforcées

Expatriation hors Union Européenne

Hors UE, l’expatriation ouvre la porte à des environnements fiscaux parfois plus attractifs et à des opportunités patrimoniales diversifiées.

En contrepartie, les démarches administratives sont plus complexes : visas, permis de séjour, conventions fiscales bilatérales,

et parfois restrictions sur l’investissement immobilier. Une préparation juridique et patrimoniale solide est alors incontournable

Cadre légal et administratif

Visas, permis de séjour, autorisations spécifiques.

Fiscalité internationale

Conventions bilatérales, double imposition, opportunités fiscales.

Investissements et patrimoine

Restrictions éventuelles sur l’immobilier, transferts financiers, gestion des actifs

Fiscalité des différentes destinations

Pays attractifs sur le plan fiscal

Europe

Bulgarie

Flat tax de 10 % sur revenus et sociétés.

Portugal

Régime RNH (résidents non habituels) avec exonérations pendant 10 ans.

Estonie

Impôt sur sociétés uniquement lors de la distribution des bénéfices (20 %).

Irlande

Impôt sociétés à 12,5 %, reconnu pour attirer les multinationales.

Suisse

Taux cantonal compétitif (12–14 %), stabilité et accords bilatéraux.

Asie

Singapour

Impôt sociétés à 17 %, nombreux allègements, fiscalité personnelle progressive mais modérée.

Hong Kong

Impôt sociétés à 16,5 %, territorialité fiscale (revenus étrangers non imposés).

Géorgie

Flat tax simplifiée, régime favorable aux entrepreneurs et investisseurs.

Émirats Arabes Unis

Absence d’impôt sur le revenu, impôt sociétés introduit récemment à 9 %.

Amérique

Canada (certains provinces)

Fiscalité compétitive pour entreprises innovantes, crédits d’impôt R&D.

Chili

Fiscalité stable, accords bilatéraux, attractif pour investissements étrangers.

Uruguay

Régime territorial, revenus étrangers non imposés, cadre légal transparent.

Océanie

Australie

Fiscalité compétitive pour entreprises, système clair et stable.

Nouvelle‑Zélande

Impôt sociétés à 28 %, mais environnement fiscal transparent et attractif pour investisseurs étrangers.

L’andorre hors Europe

Et l’Andorre en comparaison de ces pays

Avantages fiscaux

- Taux d’imposition compétitif : impôt sur le revenu plafonné à 10 %, impôt sur les sociétés à 10 %, sans impôt sur la fortune ni sur les successions.

- Stabilité et transparence : contrairement à certains régimes plus “agressifs” (Hong Kong, Émirats), l’Andorre est reconnue par l’UE et l’OCDE comme juridiction coopérative.

- Fiscalité immobilière attractive : pas de taxe foncière annuelle, droits de mutation modérés, rendements locatifs compétitifs.

Position géographique et cadre de vie

- Proximité avec la France et l’Espagne : accès direct aux marchés européens, tout en restant hors UE.

- Qualité de vie : environnement naturel préservé, sécurité élevée, coût de vie inférieur à la Suisse ou l’Irlande.

Communauté internationale - croissante : expatriés entrepreneurs, investisseurs et familles attirés par le cadre fiscal et la stabilité.

Cadre administratif et patrimonial

- Résidence accessible via investissement : seuil d’investissement relativement bas comparé à la Suisse ou aux Émirats.

- Système bancaire solide : confidentialité respectée mais conforme aux standards internationaux.

- Patrimoine protégé : absence d’impôt sur la fortune et transmission facilitée

En résumé

Chaque projet d’expatriation est unique. Être accompagné par des experts vous permet de sécuriser vos choix et de transformer votre départ en véritable levier de croissance personnelle et patrimoniale.

ACTUALITÉ FISCALES

Dernières publications

FAQ

Quelle est la fiscalité d’Andorre ? Comment en bénéficier ?

Andorre propose une fiscalité attractive et transparente : un impôt sur les sociétés plafonné à 10 % et un impôt sur le revenu également limité à 10 %. Il n’y a pas d’impôts sur la fortune, pas d’impôts fonciers, pas de droits de succesions, ni d’imposition sur les dividendes. Certains avantages sont réservés aux résidents andorrans et d’autres sont accessibles aux personnes qui développent des activités depuis la principauté.

Comment déplacer mon activité française en Andorre ?

Pour lancer une activité en principauté d’Andorre, vous devez d’abord vous assurer que votre activité n’est pas régulée et n’exige pas d’autorisation particulière pour pouvoir exercer dans le pays.

Il convient ensuite de choisir le schéma adapté à votre projet et réaliser les formalités nécessaires en Andorre et en France, pour démarrer votre activité.

SOL Fiscal évalue la faisabilité de votre projet et s’assure que toutes les étapes nécessaires à sa réalisation soient anticipées et effectuées. Le Cabinet vous accompagne de A à Z aussi bien sur Andorre qu’en France.

Est-il compliqué de s’installer en Andorre ?

S’installer en Andorre est relativement simple si l’on est bien accompagné. Les démarches administratives sont centralisées et la Principauté offre un cadre de vie accueillant. Nous prenons en charge l’ensemble du processus : démarches administratives, logement, santé, scolarité, ouverture de compte bancaire, etc.

Comment devenir résident en Andorre ?

Pour obtenir la résidence en Andorre, deux options principales existent :

Résidence active : liée à l’exercice d’une activité professionnelle ou à la création d’une société locale.

Résidence passive : destinée aux personnes souhaitant vivre en Andorre sans y travailler (investisseurs, retraités, etc.).

Chaque statut implique des conditions spécifiques (durée de séjour, investissement ou obligations financières). Sol Fiscal vous conseille dans le choix le plus adapté à votre situation et prend en charge toutes les démarches administratives.

Comment créer une société en Andorre ?

Créer une société en Andorre n’est pas très complexe, ce qu’il l’est davantage, c’est de définir comment rester dans les clous avec une activité dans le pays, sans y être résident. Suis-je éligible à la création d’une société en Andorre ?

Contactez-nous

Notre cabinet à votre écoute pour étudier votre situation rapidement !

Adresse E-mail :

contact@sol-fiscal.com

Téléphone :

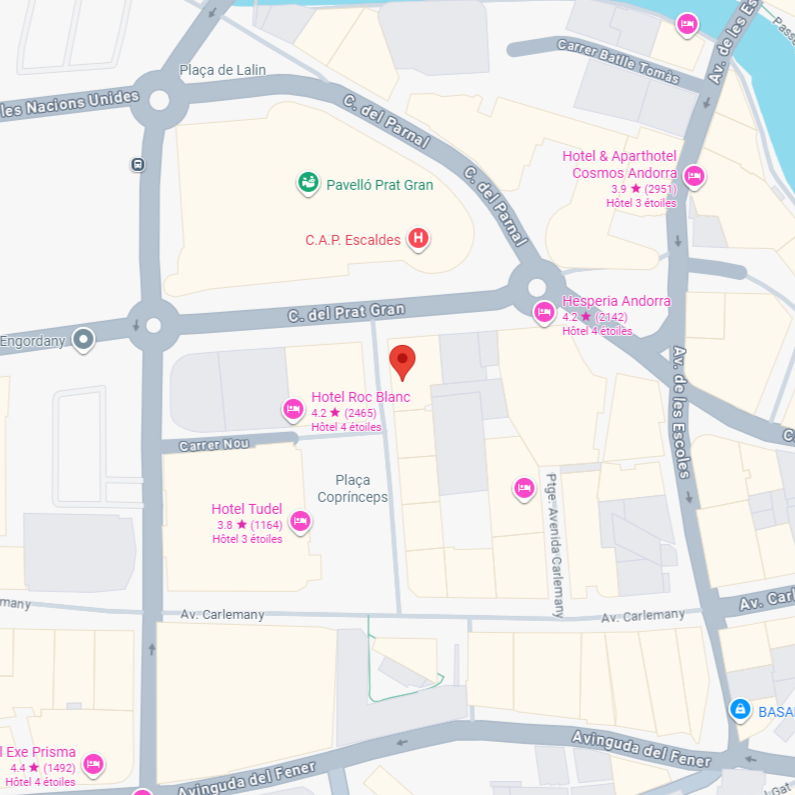

Nous trouver :

Plaça Coprínceps, Passatge Bonaventura Móra Munt, 4Bis – AD700 Escaldes-Engordany Entresol 2 (ES)